非上場株式の税務上の時価

2017/10/13 金曜日●税務上の3つの時価

税務上、非上場株式(取引相場のない株式)の時価には、相続税法上の時価、所得税法上の時価、法人税法上の時価の3つの種類がある。

具体的な算定方法はいずれも各基本通達において規定されている

- 相続税 … 財産評価基本通達(以下、評基通)178~189-7

- 所得税 … 所得税基本通達(以下、所基通)23~35共-9及び59-6

- 法人税 … 法人税基本通達(以下、法基通)9-1-13及び9-1-14

所基通及び法基通では例外的な位置づけになっているが、実務では所得税及び法人税でも評基通をベースに一定の調整を加えた評価方法が一般に採用されている。

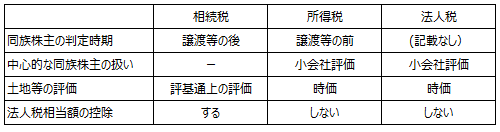

評基通をベースにした評価方法では上記の3つにおいて以下のような違いがある。

●譲渡の課税関係と時価

非上場株式の時価は、相続があった際の相続税の計算や所有株式の評価損の計算などで必要になるほか、譲渡における課税関係においても重要な要素となる。

一般の譲渡の場合には、売主にのみ、譲渡価額と取得価額との差額に対して課税が行われるが、譲渡価額が時価と異なる場合にはそういうわけにはいかない。

譲渡価額が時価よりも低額か高額か、売主が個人か法人か、買主が個人か法人かによって、各取引当事者の課税関係は変わってくる。

さらに目的物が非上場株式の場合には、それぞれの課税関係において上記3つの内のどの時価が適用されるかにも留意しなければならない。

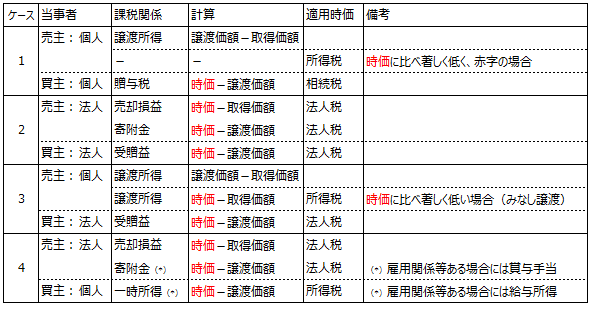

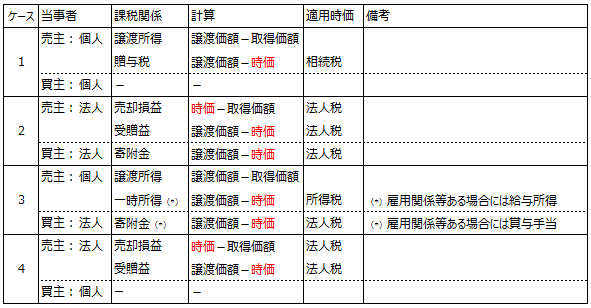

低額譲渡と高額譲渡のそれぞれについて、下記の4つのケースごとに課税関係、その計算及び適用される時価を一覧にしてみた。

(ケース)

- 売主:個人、買主:個人

- 売主:法人、買主:法人

- 売主:個人、買主:法人

- 売主:法人、買主:個人

(低額譲渡)

(高額譲渡)

(望月)