繰越欠損金の年数について

2017/11/20 月曜日平成28年度税制改正により、来年4月以後の開始事業年度から欠損金の繰越期間が10年に延長される。

国税庁サイト<No.5762 青色申告書を提出した事業年度の欠損金の繰越控除>では、

確定申告書を提出する法人の各事業年度開始の日前9年以内に開始した事業年度で青色申告書を提出した事業年度に生じた欠損金額は、その各事業年度の所得金額の計算上損金の額に算入されます。

とした後に、

平成28年度の税制改正により、平成30年4月1日以後に開始する事業年度において生ずる欠損金額の繰越期間は10年とされています。

と付け加えている。

この解説により、欠損金の繰越期間が9年から10年になることはわかるのだが、前段の文章が損金算入できる欠損金の「過去の発生時期」に関する規定であるのに対し、後段の文章は発生した欠損金の「将来の繰越期間」に関する規定になっていて、二つの文章で“年数”の意味合いが異なるために何かしっくりこない感じが残る。

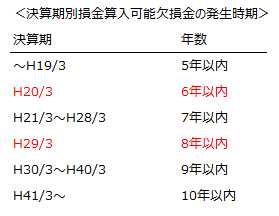

繰越欠損金の年数については、ここ最近、以下のような税制改正が行われているが、いずれも「将来の繰越期間」の改正という形を取っている。

- 平成16年度改正…H14/3以後開始事業年度より繰越期間 7年

- 平成23年度改正…H20/4以後終了事業年度より繰越期間 9年

- 平成28年度改正…H30/4以後開始事業年度より繰越期間 10年

一方、法人税法57条では繰越欠損金について、

内国法人の各事業年度開始の日前九年以内に開始した事業年度において生じた欠損金額がある場合には、当該欠損金額に相当する金額は、当該各事業年度の所得の金額の計算上、損金の額に算入する。

とし、先述の前段の文章同様、「事業年度開始の日前○年以内~」という損金算入可能な欠損金の「過去の発生時期」を規定する条文になっている。

一般に繰越欠損金の年数については「将来の繰越期間」の意味で用いられることの方が多いと思うが、法人税法の条文上ではそのようにはなっていない。

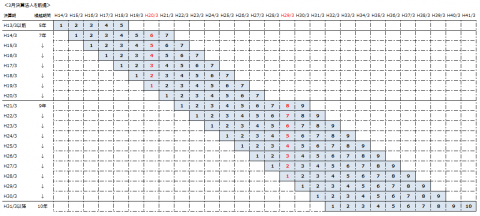

ということで、欠損金に関する二つの年数、「将来の繰越期間」と「過去の発生時期」について、3月決算を前提にしてその関係を図示してみた。

数字を横に読むと欠損金の「将来の繰越期間」を、縦に読むと欠損金の「過去の発生時期」を示す形になっている。

(図をクリックすると拡大)

3月決算の場合、例えば欠損金の繰越期間が9年になるのはH21/3期からだが、9年前に発生した欠損金を損金算入できるのはH30/3期以後となる。

面白いのは、横並びの数字(繰越期間)が「5→7→9→10」と推移しているのに対し、縦並びの数字(発生時期)は「5→6→7→8→9→10」と推移している点だ。

欠損金の繰越期間としては6年や8年というものは存在しないが、損金算入可能な欠損金の発生時期としては6年以内(H20/3期)や8年以内(H29/3期)となる時期が各々一期だけ存在したことがわかる。

H29/3期といえばついこの先日のこと。

実務では繰越欠損金に関してはソフトが自動計算するので意識する必要のないところではあるが、レアな決算期をそれと気付かずに見過ごしてしまったことが少し悔やまれる。

(望月)