社宅の適正家賃について

2017/09/28 木曜日役員給与などに関しては、やれ高額だ、定期同額だ、事前届出だと何かとうるさい税務であるが、社宅の家賃に関しては対役員などであっても意外と寛容だったりする。

実際、節税に社宅を利用してるケースも少なくはないだろう。

役員に対する社宅が豪華住宅(下記参照)にさえ該当しなければ、相場に比べてかなり低い家賃でも税務上は問題にはならない。

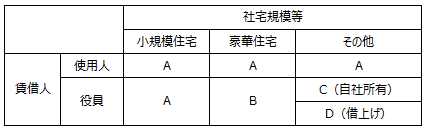

●賃借人と社宅規模によるケース分類

税務では、賃借人と社宅規模という2つの要素をもとにケースを分類し、各ケースごとに賃料相当額(以下、適正家賃と呼ぶ)の算定方法を規定している。

- 賃借人…使用人か役員(*1)か

- 社宅規模…小規模住宅か豪華住宅かその他か(*2)

(*1)役員の範囲…みなし役員や使用人兼務役員、監査役などを含む

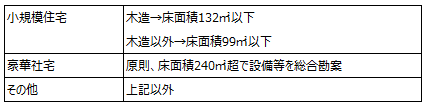

(*2)社宅規模の判定

●適正家賃の4つの算定方法

適正家賃の算定方法には以下の4つの方法がある。

A法:月額適正家賃=1+2+3

- 家屋の固定資産税課税標準額×0.2%

- 12円×床面積(坪)

- 敷地の固定資産税課税標準額×0.22%

B法:月額適正家賃=実勢価額

C法:月額適正家賃=(1+2)÷12

- 家屋の固定資産税課税標準額×12%(耐用年数30年超の場合は10%)

- 敷地の固定資産税課税標準額×6%

D法:月額適正家賃=1か2のいずれか大きい金額

- 上記Cの金額

- 会社が支払う月額家賃の50%

●ケース別の適正家賃の算定方法

各ケースごとの適正家賃の算定方法を一覧表にまとめると以下のようになる。

賃借人が使用人であれば社宅規模や自社所有/借上げを問わずA法でよく、社宅が小規模住宅に該当すれば使用人/役員、自社所有/借上げを問わずA法で構わない。

借上げの場合には支払家賃の50%以上(D法)でなければならないという話をよく耳にするが、それは役員が小規模住宅でも豪華住宅でもない規模の社宅を借上げた場合に限られる。

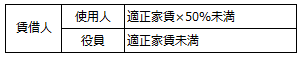

●給与認定の基準

実際の家賃が適正家賃よりも小さい場合、その差額は給与と認定され賃借人に所得税が課税される(みなし給与)。

ただし、賃借人が使用人の場合には適正家賃の50%未満の以上の家賃であれば給与認定はされない。

(参考)

(望月)