事業用資産の買換え特例を利用すべきでないケース

2012/09/14 金曜日事業用資産の買換え特例は、譲渡益の最大80%に対する課税を将来に繰延べることができ、さらに(今回の税制改正で要件が厳しくなったものの)適用範囲も比較的広いため、実務でもよく利用されている。

不動産の譲渡益が対象であるので、猶予される税額も大きくなることが多く、いざその額を目の当たりにすると「利用しないなんてありえへん!」となりがちなわけであるが、その後のことも考え合わせると、あえて特例を適用しない方が得策となるケースもある。

ちなみにこの話の前半は、コチラ(資産税の税理士ノート)でもわかりやすく説明されている。

●経理処理例

下記のようなケースを考えてみる。

譲渡資産:

- 譲渡価額1,000

- 譲渡原価200

- 譲渡益800(=1,000-200)

買換資産:

- 取得価額1,200

この時、譲渡益に係わる税額は税率を20%とすると、次のように計算される。

- 特例を適用しない場合の税額:800×20%=160

- 特例を適用する場合の税額:800×(1-80%)×20%=32

- 差額:160-32=128

特例適用をした場合、課税が繰延られる譲渡益640(=800×80%)は、買換え資産の取得価額から減額(圧縮記帳)される。

特例適用した場合の一連の経理処理を示すと以下のようになる。

・譲渡時:(借)現預金1,000 (貸)譲渡資産200

譲渡益800

・買換時:(借)買換資産1,200 (貸)現預金1,200

・圧縮記帳:(借)譲渡益 640 (貸)買換資産640

●買換資産が建物等であった場合

ここで買換資産が建物等の減価償却資産であった場合、特例の適用によって取得価額が減額されると、その後に計上される減価償却費もその分減少し、各年の事業所得(あるいは不動産所得)はその分増える。つまり、課税猶予された譲渡所得が、事業所得あるいは不動産所得に転換されたことになる。

事業所得や不動産所得は総合課税であるので、税率0%から50%(所得税+住民税)までの超過累進税率で課税される。

したがって納税者の所得が高く、総合課税による適用税率が譲渡所得の税率20%を超える場合には、特例の適用によって、むしろ税負担は重くなってしまう。

上記の例では、特例を適用することによって、買換え資産の取得価額(減価償却費)が640減り、事業所得等は640増える。

総合課税の限界税率が仮に50%だとすると、税額は合計で640×50%=320だけ増え、特例適用時の減額128と合わせると、192(=320-128)だけ特例適用によって納税額は増えることになる。

●買換え資産が土地等であった場合

買換え資産が土地等である場合には、減価償却費の計上がないので上記のようなことはない。しかし、下記のようなケースでは注意が必要となる。

1.買換資産を5年以内に譲渡した場合

不動産の譲渡所得に対する税率は譲渡資産の所有期間によって異なる。

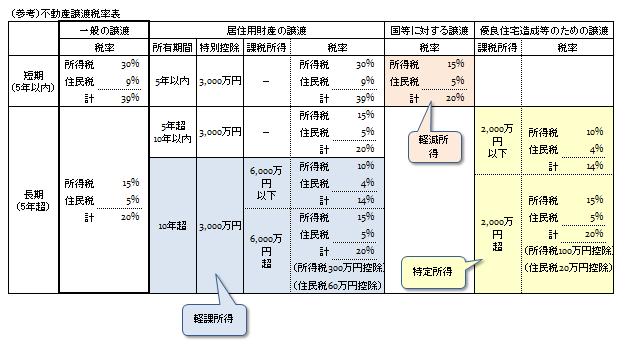

一般の譲渡の場合、長期(5年超)の譲渡所得に対しては計20%、短期(5年以下)の譲渡所得に対しては計39%の税率となる。

当初の買換え時の譲渡が長期譲渡に該当し、その後5年以内に買換資産を譲渡(短期譲渡)するようなケースでは、買換え時に特例を適用せず、譲渡益の全てに20%の課税をした方が税負担は少なくて済む。

上記の例で言えば、買換え時に課税猶予された640の譲渡益が短期譲渡として課税されてしまうと、長期譲渡として課税される場合に比べて、640×(39%-20%)=121.6だけ税負担は増える。

ただし、買換資産を譲渡する際、譲渡価額が取得価額を下回る、すなわち譲渡損が発生するようなケースでは、買換え時の譲渡益が特例適用をすることで譲渡損と相殺され、本来の意味での節税が実現する。

2.買換えた後に相続が発生した場合

資産の買い換えの後に納税者に相続が発生した場合はどうなるであろうか?

買換え特例の適用をすると、買換え時の納税額が減るので、その分納税者の財産は増え、この時点で相続が発生すると相続税の総額も増える。

また、特例適用した買換資産を相続した相続人にとっては、ある意味で、被相続人が猶予された税負担をも相続することになり、買換資産を譲渡した際の税負担は重くなる。

さらに、その譲渡する時期が、相続後被相続人の買換え後5年以内ということになると、上記1.と同様の事態になり、相続税及び譲渡に係る税負担の両方において不利(ダブルパンチ)になる。

●勘案事項

上記にみたように、買換え特例の適用を行うべきか否かの判断は、買換え時に猶予される税額だけでなく、以下のような事項を勘案して決めるのが望ましいと言える。

- 買換え後の事業所得等の所得水準

- 買換資産の譲渡予定

- 相続発生の可能性

- 不動産相場の動向予測

これら以外にも、例えば税制改正による税率の変更などもリスク要因として考えられるが、そこまで勘案するとなると、さすがに「キリがあらへん!」ということになる。

(望月)