消費税インボイス方式

2011/11/23 水曜日ここへきて、消費税増税に関する話がにわかに具体化してきたが、消費税については税率の引上げ以外に課税方式の見直しに関する議論がかねてより存在している。

すなわち、現行の「請求書等保存方式(又は帳簿方式)」に代えて「インボイス方式」にすべしという議論である。

1.消費税の課税の仕組み

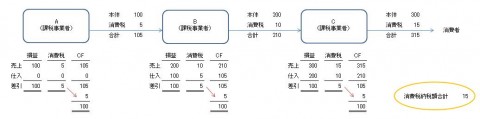

商品が、事業者A、B、Cと渡って、最終的に消費者へ流れる取引を考えてみる。

【ケース1】全員が課税事業者の場合

- 事業者A、B、Cがいずれも課税事業者である場合、各取引は本体価格(税抜金額)に消費税を上乗せした合計額(税込金額)で行われる。

- 各事業者の消費税の納税額は、売上に関わる(仮受)消費税から仕入に関わる(仮払)消費税を控除(仕入税額控除)して計算される。

- 各事業者の損益は税抜金額で計算され、キャッシュフロー(CF)は消費税を納税することにより損益と一致する。

- 各事業者が納付する消費税の合計額(=15)は、最終的に消費者が負担する消費税の額(=15)に一致する。

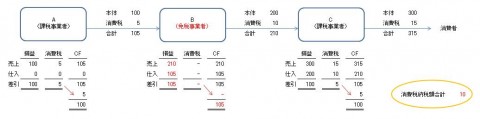

【ケース2】Bが免税事業者の場合(帳簿方式)

ここでBが免税事業者である場合を考えてみる。まず現行の帳簿方式では以下のようになる。

- BはAからの仕入に対して消費税を上乗せして払っているので、(免税事業者であるにも関わらず)Cへの売上に消費税相当分を上乗せして販売する。(帳簿方式ではそれが可能)

- Bの損益は免税事業者であるので税込金額で計算され、課税事業者である時(ケース1)に比べると、消費税の免税の分(=5)だけ増える。

- A及びCは、納税額、損益及びCF、いずれもケース1と変わらない。

- 各事業者の納付する消費税の合計額(=10)は、Bの免税(増益)の分だけケース1よりも減り、消費者が負担する消費税の額(=15)よりも少なくなる。

- つまり消費者が負担した消費税の一部が国庫に納まらず、免税事業者Bの手元に残ることになる。(益税の発生)

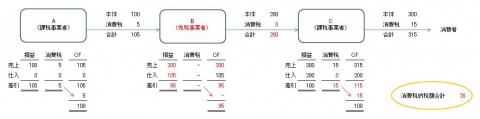

【ケース3】Bが免税事業者の場合(インボイス方式)

ケース2と同様の状況で、インボイス方式の場合はどのようになるであろうか。

- インボイス方式では、免税事業者であるBはインボイスの発行ができず、よってCはBからの仕入に関して仕入税額控除を行うことができない。

- そのためCは、Bからの仕入れに対しては本体価格あるいはそれ以下の価格でなければ取引を行おうとはしない。

- したがってBは販売価額に消費税相当分を上乗せすることができず、その分、ケース1及びケース2に比べ売上は減る。

- これによって、Bの損益及びCFは、ケース1よりも5だけ減少し、またケース2よりも10だけ減少する。

- Cは仕入税額控除がない分、納税額は増えるが、損益及びCFはケース1及びケース2と変わらない。

- 各事業者の納付額の合計額(=20)は、Bの減益分だけ増加し、消費者が負担する消費税の額(=15)よりも大きくなる。

- つまり消費者が負担した額以上の消費税が国庫に納められることになり、その負担は免税事業者が負っていることになる。(益税と逆の現象)

- このようにインボイス方式では免税事業者であることが不利に働くため、免税事業者は積極的に課税事業者になろうとすることが予想される。

2.インボイス方式への疑問

●益税は否定されるべきものか

インボイス方式は上記のように益税をなくし、消費税システムに対する消費者の信頼感を高める効果を有すると言われる。しかし、上記のような益税はそもそも絶対的に否定されるべきものなのであろうか。

税制では、消費税に限らず他の税目にも優遇措置といったものが存在し、特定の業種や事業に有利な扱いを設けることがある。消費税の場合にはその負担者が消費者であるという点で他の税目とは異なるという意見もあるが、小規模事業者の負担軽減を趣旨とする免税事業者制度(や簡易課税制度)にも制度として一定の意義があることだけは間違いないだろう。

●益税排除の方法

しかし、それでもやはり益税は許されないとなった場合、インボイス方式を導入するほかに道はないのだろうか。最も単純な方法は、現行制度において免税事業者制度(及び簡易課税制度)を廃止あるいは縮小することである。事実、これまでの消費税の改正はそのような経緯を辿ってきた。インボイス導入という大掛かりな仕掛けを作らずとも、益税の排除はやろうと思えば簡単にできるはずである。

●経理処理の効率性

現在、実務において使用されている伝票や出納帳などには税込金額のみが記載されていることと思う。それらを基にして会計ソフトに税込金額で仕訳入力し、その後に一括税抜処理を自動計算で行えば、消費税の税額計算はそれほどやっかいなものではない。

しかし、この方法は、インボイス記載の消費税を積み上げて仕入税額控除の算定の基礎とするインボイス方式にはおそらく馴染まない。インボイス方式では、伝票や出納帳への記載も、会計ソフトへの記帳入力も税抜価格と消費税の二本立てになるものと予想される。だとすれば、伝票作成から記帳入力までの作業分量は単純に考えて2倍に増えることになり、ミスの可能性も2倍に増えることになるだろう。

●消費税処理のチェック

インボイス方式は、ある特定取引のインボイス記載の消費税が帳簿上に反映されているかを検証するには適した方式かも知れない。しかし、インボイス記載の消費税が適正に集計されて仕入税額控除の額に繋がっているかどうかをチェックすることは難しいように思われる。

現行の帳簿方式では、請求書と元帳を照合するという方法の他に、帳簿とともに作成される消費税試算表などを用いて消費税処理の妥当性を大局的にチェックすることができる。税務調査においても、消費税試算表は必ず提出を求められる資料の一つになっている。

インボイス方式ではおそらくこの消費税試算表は作成されない。だとすれば、果たして消費税処理の大局的なチェックをどのように行うつもりなのだろうか。(インボイス方式でもチェックのためだけに消費税試算表を作成するのであろうか。)

●複数税率への対応

インボイスが必要とされる理由の一つに、帳簿方式では複数税率への対応が難しいという点が挙げられることがある。しかし実際には、現在でも取引ごとに、5%課税、免税(ゼロ%課税)、非課税、対象外に区分処理している。また簡易課税制度では、売上を5つの事業に区分処理している。請求書等に消費税の額及び税率の記載を義務付ければ、帳簿方式でも複数税率に対応することはできるはずである。

●偽造の可能性

消費税の納税額にインボイスの有無が直接的に影響することになると、インボイス偽造などの新たな不正への対策が必要となるだろう(透かしを入れたり?)。いずれにしてもインボイス導入がアンダーグラウンド経済の活性化に寄与することがあってはいけない。

3.まとめ

以上、「いつかはインボイス方式!」という論考が圧倒的に多い中、あえて現場サイドからの視点で反対意見を思いつくままに並べてみた。他国の状況はわからないが、十分利用可能な請求書等や精度の高い帳簿があるにも関わらず、それを税額計算やチェックに活用しないという手はないのではないだろうか。

ということで、目下のところ私自身はインボイスの導入の効果についてはかなり懐疑的である。

(望月)